Nunggak Pajak Bisa Disandera? Simak Alurnya

Sumber Gambar : DJP

Oleh: Ahmad Syahroni

Jakarta, JSTAX.CO.ID - Indonesia menganut sistem perpajakan self assesment, dimana masyarakat diberi kepercayaan dan tanggung jawab untuk menghitung, membayar, dan melaporkan sendiri besarnya pajak yang harus dibayar. Dengan menggunakan sistem ini masyarakat dianggap mampu menghitung dan memahami undang-undang perpajakan yang berlaku serta mempunyai kejujuran dan menyadari arti pentingnya membayar pajak. Namun saat ini banyak masyarakat yang kurang mengerti tentang peraturan perpajakan yang berlaku, sehingga masyarakat tidak melaporkan pajaknya atau terjadi kesalahan dalam menghitung pajak yang harus dibayar. Hal ini menimbulkan adanya denda dan sanksi administratif yang harus dibayar oleh Wajib Pajak.

Baca Juga >> 5 Tips Memilih Konsultan Pajak

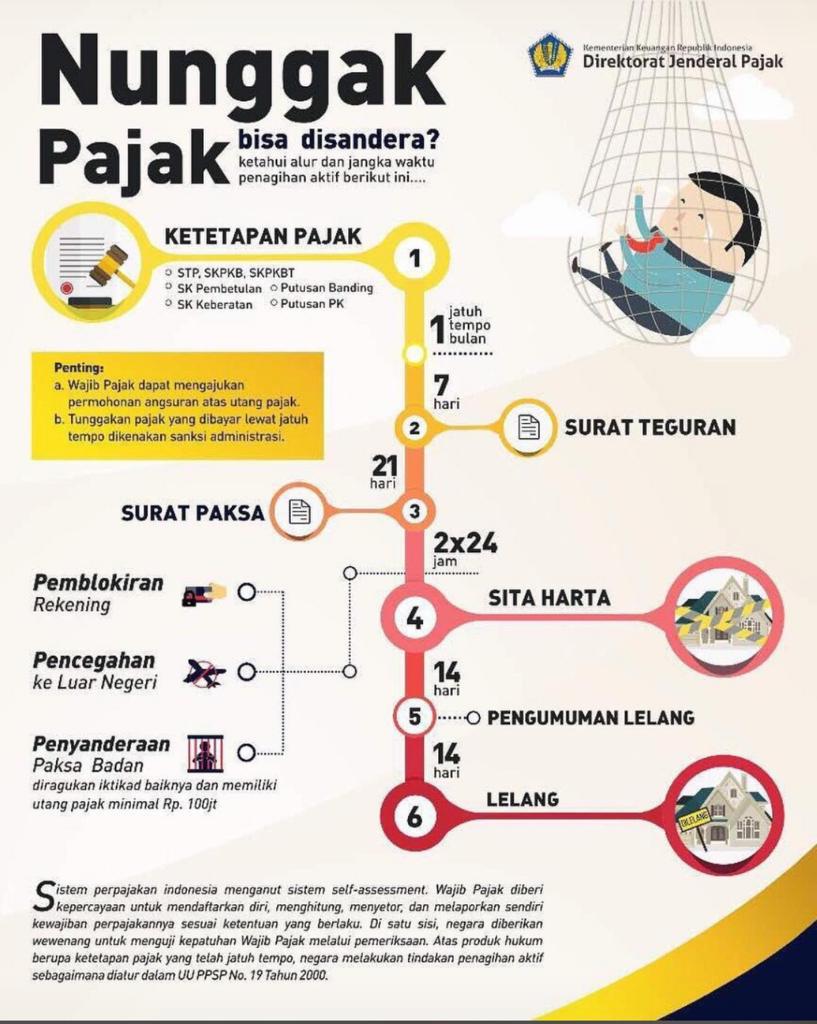

Denda dan sanksi administrasi pajak yang dikenakan kepada Wajib Pajak harus dibayarkan sesuai dengan peraturan yang berlaku. Apabila Wajib Pajak tidak membayar, maka akan dilakukan proses penagihan sampai utang pajak beserta denda dan sanksinya dilunasi. Berikut alur penagihan pajak sesuai dengan UU No. 19 Tahun 2000 yang merupakan perubahan dari UU No. 19 Tahun 1997 tentang Penagihan Pajak dengan Surat Paksa:

Pertama, Waib Pajak akan dikirimkan surat tagihan atas denda dan sanksi yang harus dibayarkan. Surat tagihan dapat berupa: Surat Tagihan Pajak (STP), Surat Ketetapan Pajak Kurang Bayar (SKPKB), Surat Ketetapan Pajak Tambahan (SKPKBT), Surat Keputusan Pembetulan (SK Pembetulan), Surat Keputusan Keberatan (SK Keberatan), Putusan Banding, dan Putusan Peninjauan Kembali yang tidak disengketakan. Surat-surat tersebut memiliki jatuh tempo 1 (satu) bulan sejak tanggal diterbitkan. Wajib Pajak dapat mengajukan permohonan angsuran atas utang pajaknya jika tidak memiliki kemampuan untuk membayarnya. Apabila Wajib Pajak tidak melunasi utang pajaknya sampai dengan jatuh tempo berakhir, maka setelah 7 (tujuh) hari akan dikeluarkan Surat Teguran.

Kedua, Surat teguran. Surat teguran merupakan surat yang diterbitkan oleh Pejabat Pajak untuk menegur atau memperingatkan kepada Wajib Pajak untuk melunasi untang pajaknya. Surat teguran memiliki jatuh tempo 21 (dua puluh satu) hari sejak surat diterbitkan. Apabila Wajib Pajak tidak melunasi utang pajaknya sampai batas waktunya, maka langkah selanjutnya Wajib Pajak akan dikirimkan Surat Paksa.

Ketiga, Surat Paksa. Surat paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak. Ciri fisik dari surat paksa di bagian kepala surat bertuliskan "Demi Keadilan dan Ketuhanan Yang Maha Esa". Surat paksa yang diterbitkan untuk Orang Pribadi akan diberikan kepada:

- Penanggung Pajak

- Orang dewasa yang tinggal bersama ataupun bekerja di tempat usaha penanggung pajak, apabila penanggung pajak yang bersangkutan tidak dapat dijumpai

- Salah satu ahli waris atau pelaksana wasiat atau yang mengurus harta peninggalannya apabila Wajib Pajak telah meninggal dunia dan harta warisan belum dibagi

- Para ahli waris, apabila Wajib Pajak telah meninggal dunia dan harta warisan telah dibagi.

Sedangkan, surat paksa yang diterbitkan untuk Badan Usaha diberitahukan oleh Jurusita Pajak kepada:

- Pengurus, kepala perwakilan, kepala cabang, penanggung jawab, pemilik modal

- Pegawai tetap di tempat kedudukan atau tempat usaha badan, apabila Jurusita Pajak tidak dapat menjumpai salah seorang.

Apabila utang pajak tidak dilunasi oleh Wajib Pajak dalam jangka waktu 2×24 jam setelah surat paksa diberitahukan, maka pejabat menerbitkan surat perintah melaksanakan penyitaan. Pengajuan keberatan oleh Wajib Pajak tidak mengakibatkan penundaan pelaksanaan Surat Paksa dan apabila Wajib Pajak dinyatakan pailit, Surat Paksa diberitahukan kepada Kurator, Hakim Pengawas atau Balai Harta Peninggalan. Sedangkan dalam hal Wajib Pajak dinyatakan bubar atau dalam likuidasi, Surat Paksa diberitahukan kepada orang atau badan yang dibebani untuk melakukan pemberesan atau likuidator.

Keempat, Sita Harta. Penyitaan adalah tindakan penagihan lebih lanjut setelah diterbitkan Surat Paksa. Menurut Undang-Undang No. 19 Tahun 2000 tentang Penagihan Dengan Surat Paksa, Penyitaan adalah tindakan juru sita pajak untuk menguasai barang dengan penanggungan pajak, guna dijadikan jaminan untuk melunasi utang pajak menurut peraturan perundang-undangan. Dalam tahap ini Jurusita dapat melakukan pemblokiran rekening Wajib Pajak, pencegahan ke luar negeri dan penyanderaan paksa badan apabila Wajib Pajak memiliki utang pajak lebih dari Rp. 100 juta dan diragukan itikad baiknya untuk melunasi utang pajaknya.

Penyanderaan dilakukan paling lama 6 (enam) bulan terhitung sejak Wajib Pajak ditempatkan dalam tempat penyanderaan dan dapat diperpanjang untuk selama-lamanya enam bulan. Wajib pajak dapat dibebaskan apabila utang pajaknnya telah dibayar lunas, jangka waktu yang ditetapkan dalam surat penyanderaan telah habis, berdasarkan putusan pengadilan yang telah memiliki hukum tetap, dan berdasarkan pertimbangan tertentu menteri keuangan.

Kelima, Lelang. Apabila Wajib Pajak masih tidak bisa melunasi utang pajaknya, maka Petugas Pajak akan menerbitkan Surat Perintah Melaksanakan Penyitaan (SPMP). SPMP dapat dibatalkan atau dicabut jika Wajib Pajak sudah melunasi utang pajaknya sebelum 14 (empat belas) hari sejak surat diterbitkan atau sebelum dilakukan pengumuman lelang. Pelelangan akan dilakukan 14 (empat belas) hari setelah pengumuman lelang dilakukan.

Serangkaian alur penagihan ini dapat kita hindari dengan meningkatkan kepatuhan pajak sehingga tidak terjadi denda dan sanksi yang dikenakan. Selain itu, anda juga bisa memanfaatkan jasa konsultan pajak yang terdaftar dan bersertifikat agar tingkat kepatuhan pajak anda menjadi lebih baik dan juga aman. (ASR)