Ingat! PPh Final 0,5% UMKM Orang Pribadi Hanya Sampai 2024

sumber: unsplash / afdhan rojabi

JAKARTA, JSTAX.CO.ID - UMKM ialah singkatan dari Usaha Mikro, Kecil dan Menengah yang merupakan klasifikasi jenis usaha ekonomi yang dibedakan dari jumlah kekayaan bersih atau hasil penjualan tahunan. Sesuai dengan asas keadilan, pemerintah secara khusus mengatur mekanisme pajak bagi pelaku UMKM.

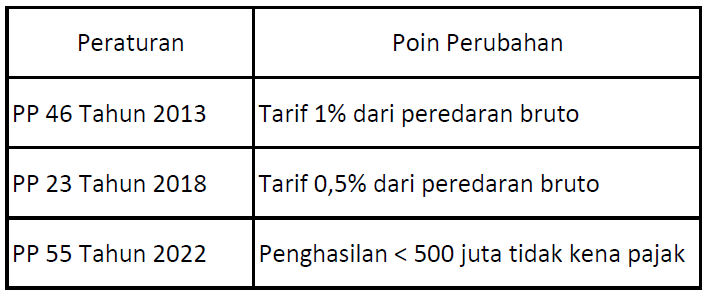

Peraturan Dari Waktu ke Waktu

Pemerintah telah mengatur pengenaan pajak bagi pelaku UMKM yang diatur dalam Peraturan Pemerintah (PP) nomor 23 Tahun 2018 tentang pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu. Peraturan ini diterbitkan dalam rangka mendorong masyarakat berperan serta dalam kegiatan ekonomi formal, dengan memberikan kemudahan dan lebih berkeadilan kepada UMKM.

Pengertian UMKM menurut PP 23 Tahun 2018 adalah pengusaha yang memiliki penghasilan dari usaha dengan omzet atau peredaran bruto dibawah 4,8 miliar dalam satu tahun pajak. Omzet yang dimaksud merupakan omzet dari semua gerai, outlet, maupun counter atau semacamnya baik itu pusat maupun cabang.

Baca Juga: Natura Dipotong Pajak? Yuk Bahas PMK 66 2023

PP 23 Tahun 2018 ini merupakan pengganti dari Peraturan Pemerintah Nomor 46 Tahun 2013 tentang pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh Wajib Pajak yang memiliki peredaran bruto tertentu. Dengan adanya peraturan ini tarif pengenaan pajak bagi Wajib Pajak UMKM yang semula bertarif 1% turun menjadi 0,5% dari peredaran bruto.

Kemudian pada tahun 2022, Pemerintah menyesuaikan kembali pengenaan pajak bagi UMKM melalui Peraturan Pemerintah Nomor 55 Tahun 2022 tentang penyesuaian peraturan di bidang pajak penghasilan. Dalam peraturan ini pemerintah memberikan insentif berupa pembebasan pajak untuk UMKM yang memiliki penghasiilan tidak lebih dari 500 juta rupiah dalam satu tahun pajak.

Berikut ini poin perubahan peraturan pajak bagi UMKM:

sumber: data olahan

Baca Juga: 11 Jenis Natura yang Tidak Kena Pajak

Tidak Selamanya, Ada Batas Waktu

Berdasarkan pasal 5 dalam PP 23 Tahun 2018 menjelaskan bahwa jangka waktu penggunaan PPh final UMKM 0,5% ini adalah paling lama 7 (tujuh) tahun bagi orang pribadi, sedangkan untuk badan usaha berbentuk koperasi, CV, dan firma paling lama 4 (empat) tahun, dan 3 (tiga) tahun untuk badan usaha berbentuk perseroan terbatas (PT). Jangka waktu ini terhitung sejak tahun wajib pajak terdaftar atau tahun berlakunya peraturan pemerintah ini.

Jangka waktu berdasarkan tahun wajib pajak terdaftar diperuntukkan bagi wajib pajak yang terdaftar sejak atau setelah berlakunya PP 23/2018 ini, sedangkan bagi wajib pajak yang telah terdaftar sebelum peraturan ini terbit, jangka waktu penggunaannya terhitung sejak tahun berlakunya PP 23/2018, yaitu pada tahun 2018.

Dengan demikian, apabila kita hitung berdasarkan tahun PP 23/2018 ini terbit, maka untuk wajib pajak berbentuk PT penggunaan PPh final UMKM 0,5% telah berakhir pada 2020, untuk wajib pajak berbentuk koperasi, CV, dan firma telah berakhir pada tahun 2021, sedangkan untuk wajib pajak orang pribadi baru akan berakhir pada tahun 2024.

Bagaimana Setelah Penggunaan PP 23/2018 Berakhir?

Bagi wajib pajak orang pribadi masih bisa menggunakan PPh final UMKM 0,5% sampai dengan tahun 2024. Lalu bagaimana untuk tahun setelahnya? Mengutip dari PP 23/2018 pasal 7 ayat (2), wajib pajak akan dikenakan pajak penghasilan (PPh) pasal 17 ayat (1) huruf (a). Berikut ini adalah rincian tarifnya:

sumber: UU HPP, data diolah

PPh pasal 17 ayat (1) huruf (a) ini merupakan tarif pajak penghasilan yang dikenakan atas penghasilan kena pajak bagi wajib pajak orang pribadi. Adapun penghasilan kena pajak bisa dihitung dengan dua metode, yaitu menggunakan Norma Perhitungan Penghasilan Neto (NPPN) atau menggunakan pembukuan. Mulai tahun 2025 nanti, wajib pajak orang pribadi harus memilih diantara kedua metode tersebut untuk menghitung pajaknya.

Baca Juga: Berikut Fasilitas Kantor yang Dikenakan Pajak

Simulasi Penggunaan NPPN

Norma Perhitungan Penghasilan Neto (NPPN) merupakan metode yang dapat digunakan sebagai dasar menentukan besarnya penghasilan neto yang dihitung dengan cara mengalikan persentase tertentu atas penghasilan bruto untuk bidang usaha dan lokasi usaha yang sesuai. Norma Penghitungan Penghasilan Neto (NPPN) ini hanya boleh digunakan oleh Wajib Pajak Orang Pribadi yang memiliki peredaran brutonya kurang dari Rp 4.800.000.000,00 (empat milliar delapan ratus juta rupiah). Untuk dapat menggunakan NPPN Wajib Pajak Orang Pribadi harus memberitahukan kepada Direktur Jenderal Pajak paling lambat 3 (tiga) bulan pertama dari tahun pajak yang bersangkutan. Daftar Persentase NPPN dapat dilihat disini.

Perlu diketahui, persentase norma perhitungan berbeda-beda berdasarkan jenis usaha dan lokasi usaha yang dijalankan. Berikut ini kami berikan simulasi contoh penerapan NPPN sebagai gambaran bagi pembaca.

Contoh Soal:

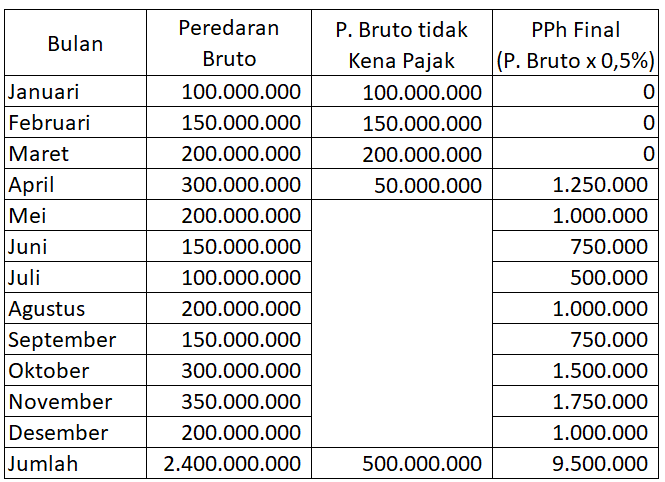

Roni adalah seorang pedagang eceran yang menjual suku cadang kendaraan bermotor yang berdomisili di Jakarta. Roni belum menikah dan tidak memiliki tanggungan. Berikut ini peredaran bruto selama satu tahun:

Mari kita asumsikan penghasilan diatas diperoleh pada tahun 2024, dapat kita lihat bahwa jumlah penghasilan. Roni tidak melebihi 4,8 miliar dalam setahun. Roni dapat menghitung pajaknya dengan menggunakan PPh Final UMKM 0,5%. Berikut pajak yang dibayar Roni selama tahun 2024:

PPh final 0,5% yang dibayarkan Roni dalam setahun sebesar Rp 9.500.000,-.

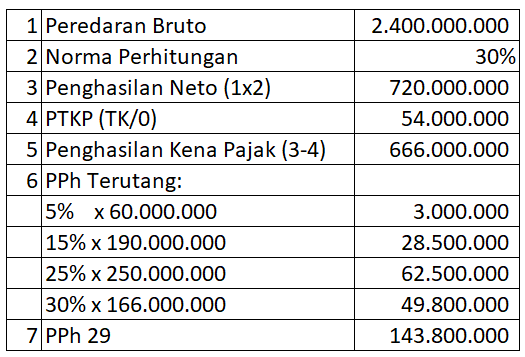

Sekarang kita hitung pajak yang harus dibayarkan Roni pada tahun 2025 dengan menggunakan NPPN. Kita asumsikan besaran peredaran bruto sama dengan tahun 2024. Sesuai dengan daftar NPPN, Roni termasuk dalam KLU 45406 yakni Perdagangan Eceran Suku Cadang Sepeda Motor dan Aksesorisnya dengan tarif norma 30% untuk domisili 10 Ibu kota Provinsi, 25% untuk Ibu kota Provinsi Lainnya dan 20% untuk daerah lainnya.

Sesuai soal simulasi diatas, dapat kita simpulkan Roni berdomisili di Jakarta sehingga dikenakan tarif norma 30% (10 Ibu kota Provinsi) dengan status PTKP TK/0. Berikut perhitungan pajak Roni pada tahun 2025:

Sesuai perhitungan diatas, Roni harus membayar PPh 29 untuk tahun 2025 sebesar Rp 143.800.000,-. Jika dibandingkan dengan PPh omset, perhitungan menggunakan NPPN 15 kali lebih tinggi. Namun, perhitungan diatas belum memperhitungkan kredit pajak yang telah dipotong/dipungut pihak lain, seperti PPh 21, PPh 22, PPh 23, dan PPh 26 yang dapat mengurangi PPh yang harus dibayar.

Perhitungan menggunakan NPPN memang relatif lebih tinggi karena persentase norma setiap jenis usaha telah ditentukan oleh Direktur Jenderal Pajak (DJP), sedangkan pada praktiknya setiap pengusaha mengalami kondisi yang berbeda-beda meskipun jenis usaha yang dijalankan sama. Sebagai alternatif, Wajib pajak bisa menggunakan pembukuan untuk menghitung pajaknya. Dengan menggunakan metode pembukuan, pembayaran pajak dinilai akan lebih mencerminkan kondisi usaha karena memperhitungkan biaya-biaya yang dikeluarkan untuk memperoleh penghasilan. (ASR)