Cara Menghitung PPh 21 Karyawan

JAKARTA, JSTAX.CO.ID - Pajak Penghasilan diatur dalam Undang-Undang No. 36 Tahun 2008 sebagai perubahan keempat UU PPh No.7 Tahun 1983. Salah satu pajak penghasilan yaitu PPh 21 diatur dalam Peraturan Direktur Jenderal (Perdirjen) Pajak Nomor: PER-32/PJ/2015 yang merupakan pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi subjek pajak dalam negeri.

Dalam hal ini khususnya yang dibahas adalah pajak karyawan atau pegawai tetap yaitu pajak yang dikenakan atas penghasilan wajib pajak karyawan merupakan pajak penghasilan karyawan. Dimana Perusahaan sebagai pemotong PPh 21 dari gaji karyawan setiap bulannya dan melakukan penyetoran ke kas negara dengan membuat ID Billing melalui e-billinghingga proses pelaporan melalui e-filling pada platform yang sama yaitu DJP Online untuk melaporkan SPT yang dibuat pada aplikasi eSPT PPh 21.

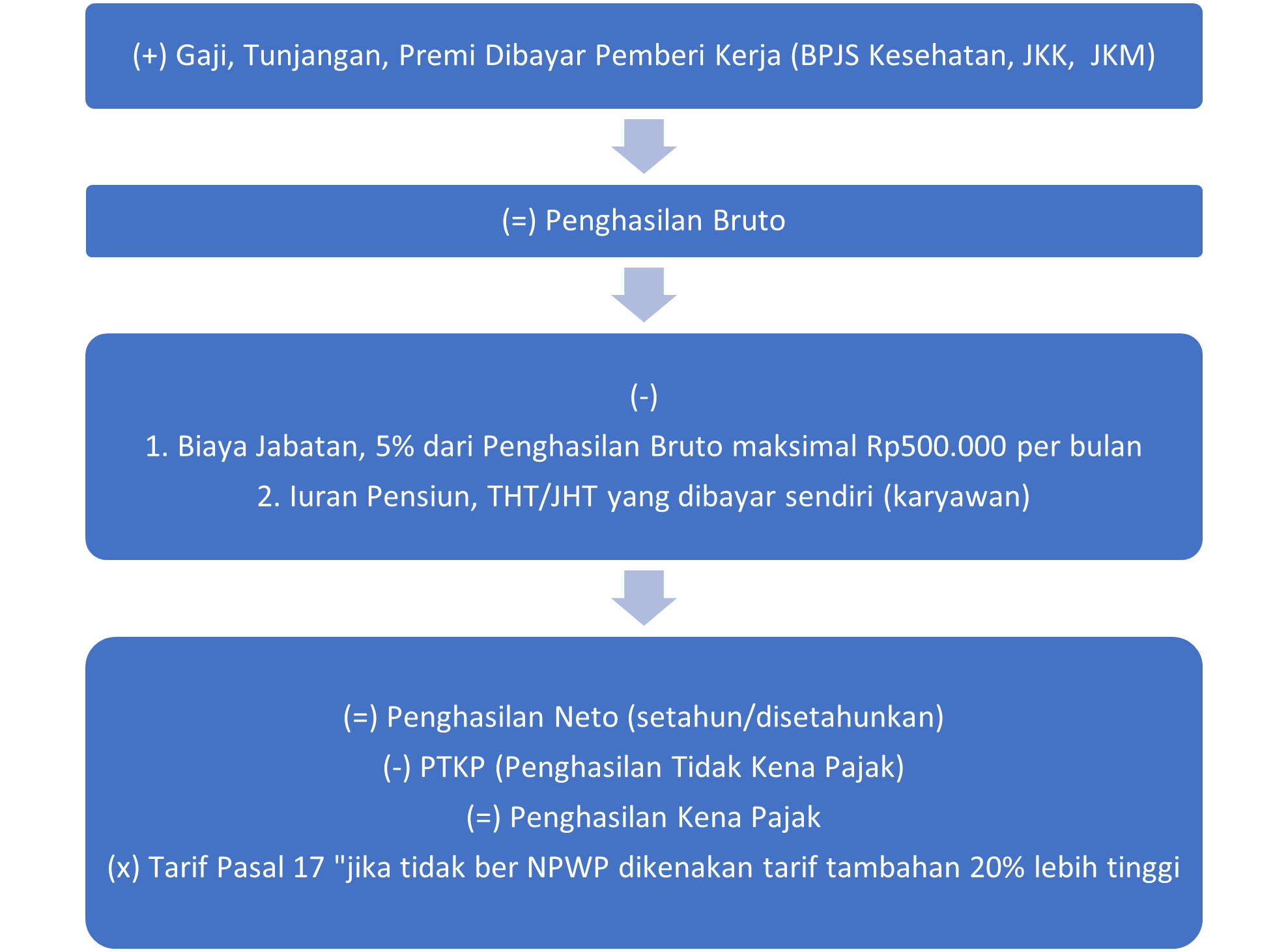

Skema Perhitungan PPh 21 Karyawan (Pegawai Tetap)

Keterangan:

PTKP (Penghasilan Tidak Kena Pajak) yaitu besaran penghasilan atau sebagai batasan kena pajak bagi orang pribadi lajang senilai Rp4.500.000,00 per bulan atau Rp54.000.000,00 per tahun. Tambahan Rp4.500.000,00 diberikan untuk wajib pajak yang kawin dan masih ditambah Rp4.500.000,00 untuk setiap tanggungan maksimal 3 orang. Berdasarkan Pasal 7 ayat (2) UU PPh dan mengacu Peraturan Direktur Jendral Pajak Nomor : PER-32/PJ/2015 perhitungan PTKP “ditentukan menurut keadaan wajiab pajak pada awal tahun pajak atau 1 Januari” dengan demikian anak yang baru lahir setelah tanggal 1 Januari tidak dapat diperhitungan sebagai tanggungan yang diberikan penambah PTKP lainkan berlaku untuk tahun berikutnya, selama anak yang dimaksud termasuk dalam kategori hubungan keluarga sedarah atau semenda dalam garis keturunan lurus satu derajat. Contoh: Dadang menikah tanggal 30 Desember 2021 dan memiliki anak pada 27 Oktober 2022 maka PTKP tahun 2022 adalah K/0.

Tarif Pasal 17 merupakan tarif pajak penghasilan wajib pajak orang pribadi. Berdasarkan peraturan terbaru yaitu Undang-Undang Harmonisasi Peraturan Perpajakan (HPP). Berikut terlampir yang berlaku pada tahun 2022.

Berikut kasus untuk memperjelas bagaimana cara menghitung pajak penghasilan untuk karyawan atau pegawai tetap.

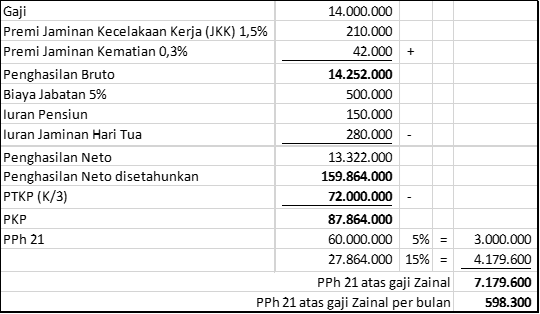

Seorang karyawan bernama Zainal Irawan (kawin) dan memiliki 4 orang anak, bekerja pada PT Maju Lestari yang menerima gaji sebesar Rp14.000.000 per bulan. Perusahaan tempat Zainal bekerja mengikuti program jamsostek. Premi Jaminan Kecelakaan Kerja (JKK) dan premi Jaminan Kematian (JKM) dan Iuran Jaminan Hari Tua (JHT) dibayar oleh pemberi kerja setiap bulan masing-masing sebesar 1,5%, 0,3%, dan 3,7% dari gaji. Selain itu, Zainal juga membayar iuran pensiun Rp150.000 dan iuran jaminan hari tua sebesar 2% dari gaji untuk setiap bulan. Pertanyaannya, berapa besar PPh Pasal 21 Zainal?

Perhitungan PPh Pasal 21 atas gaji Zainal sebagai berikut: